—(पात्र- १)

—(पात्र- १)

दुई वर्षअघि डिभी चिट्ठामार्फत अमेरिकाको न्यु योर्क बस्न आईपुगेका प्रवेश मिश्र आफ्नो क्रेडिट स्कोर राम्रो नभएकोले अरू साथीसंग अपार्टमेन्ट सेयर गरेर बस्दै आएका छन् । तर आजकाल उनलाई नेपालीसँग अर्पाटमेन्ट सेयर गरेर बस्न असजिलो लाग्न थालेको छ । भन्छन्, ‘एक त नेपालीसँग अर्पाटमेन्ट सेयर गरेर बस्दा उनीहरूले आफूले तिरेको भन्दा बढी भाडा लिन्छन अझ त्यसमाथि बिचबिचमा गर्ने किचकिचले वाक्क लाग्न थालेको छ ।’

उनी थप बिलौना थियो, ‘एक वर्षमा घरवेटीले दुइपटक भाडा वृद्धि गरिसक्यो, कहिले पोष्टवक्सको साँचो समेत दिएको हैन, आफ्नो नाममा आएको पोष्टबक्स समेत कहिले पाउने हो ठेगान हुन्न, अझ त्यसमाथि कहिले भान्सामा के भएन, कहिले के भएन भनेको छ ।’

घरवेटीले पोष्टवक्सको साँचो सेयर नगर्नुको कारण रहेछ– दुई बेडको अर्पाटमेन्ट मासिक १३ सय ५० डलरमा भाडामा लिएको रहेछ भने प्रवेशसँग एक बेडको महिनाको ९ सय लिएर अर्को बेडमा अर्को रुममेट राखेर आफूचाहिँ फ्रिमा बसिरहेको रहेछ ।

घरवेटीले यस्तो शोषण गरेकोबारे उजुरी दियो भने ३११ ले घरवेटीलाई टिकट दिन्छ, त्यस्तै पर्यो भने मुद्दा पनि लाग्छ । तर प्रवेश भने त्यतातिर लाग्नेभन्दा बरु स्ट्रङ क्रेडिट बनाएर आफै स्टुडियो अर्पाटमेन्ट लिएर सर्ने योजनामा छन् ।

तर उनले अपार्टमेन्ट लिनको लागि अझै एक वर्ष क्रेडिट कार्डको राम्रो उपयोग अर्थात् समयमै भुक्तानी गरेको रेकर्ड हुनुपर्छ । जसले गर्दा अमेरिकामा क्रेडिट स्कोर राम्रोभन्दा उत्कृष्ट बनाउन कम्तीमा ३ वर्ष क्रेडिट कार्ड समयै भुक्तानी गरेको हुनुपर्छ । मिश्र नेपालमा सिभिल इन्जिनियरको रूपमा कार्यरत थिए । यहाँ भने इन्जिजियरको लाइसेन्स नलिएसम्म उनी औसत अरू काम गरेर बसिरहेका छन् ।

– पात्र -२ –

न्यु योर्क सिटीमै नेपालीहरूको बढी जनघनत्व रहेको क्विन सहरमा बस्दै आएका र अमेरिकी सरकारबाट एक्ट्रा अर्डिनरी ग्रिन कार्ड पाएका व्यक्तिको समस्या पहिलो पात्र प्रवेश मिश्रको समस्याभन्दा झनै ठुलो छ ।

उनी आफू एक्लो हुँदा नेपालीसँग नै रुम सेयरिङ गरेका बसेका थिए । जब उनले श्रीमती र दुई बच्चाले नेपालस्थित अमेरिकीन दूतावासबाट भिसा पाएको खबर सुनाउँदै खुसी मनाएका थिए । तर, अचेल उनी त्यही खबरसँग दुःखी छन् । उनलाई आजकल परिवारसँग भेट हुने खुसीभन्दा पनि वर्षौँ अमेरिका बस्दा पनि एउटा अपार्टमेन्टसम्म व्यवस्थापन गर्न नसकेकोमा दुखी छन् । नाम उल्लेख नगर्ने सर्तमा उनी भन्छन्, ‘रियलस्टेट ब्रोकरलाई एक महिनाको अग्रिम भाडा, एक महिनाको डिपोजिट र एक महिनाको भाडा बराबरको ब्रोकर कमिसन दिँदा पनि दुई महिना भैसक्यो कुरेको अझै अर्पाटमेन्ट पाउन सकिएको छैन । जसले गर्दा उनका परिवारलाई अमेरिका आउने टिकट काट्न कुरेर बसिरहेका छन् ।

‘ब्रोकरले पहिले ‘क्रेडिट स्कोर’ चेक गर्नका लागि सोसल सेक्युरिटी नम्बर र आम्दानीको स्रोत खुल्ने कागज माग्यो, तर पछि वार्षिक आम्दानी कम भएको र क्रेडिट स्कोर पनि औसत रहेकोले अर्पाटमेन्ट व्यवस्थापन कम्पनीले दिन मानेन भनेर ‘सरी’ भन्यो’, उनले सेयर बजारस“ग भने ।

उनी अहिले पनि साथी भाइलाई सहयोग माग्दै कुनै प्राइभेट हाउसतिर अर्पाटमेन्ट पाइन्छ की भन्दै सहयोग मागिरहेका भेटिन्छन । साथै, नेपालीका लागी अर्पाटमेन्ट, जागिर पाउनका लागी खोलिएको साझा डटकममा अर्पाटमेन्ट चाहिएको सूचना दिनहुँ दिँदै आएका छन् भने अर्कोतर्फ, पहिलेदेखि यहाँ बस्दै आएकालाई ‘को–साइनर’ बसेर उनीहरूमार्फत अर्पाटमेन्ट लिइदिन विनय गर्दैछन । तर कहिलेसम्म उनले आफ्नै अपार्टमेन्ट पाउने हुन, ठेगान छैन ।

– पात्र ३ –

अमेरिकामा विधार्थी भिसामा एमबिए गरिरहेकी स्मृति उपाध्यायको समस्या त झनै माथिका दुई पात्रको भन्दा ठुलो छ । माथिका २ पात्र त ग्रिनकार्ड होल्डर थिए, तर ग्रिनकार्ड नहुनेका लागि त झनै महाभारत पर्छ, अमेरिकामा ।

अमेरिकी नागरिक वा ग्रिनकार्ड नभएकालाई बैङ्कले नयाँ खाता खोल्दा रेगुलर क्रेडिट अफर गर्दैन । यदि ती खाता होल्डरलाई क्रेडिट कार्ड चाहिएको छ भने बैङ्कले ‘सेक्युर्ड क्रेडिट कार्ड’ दिने गर्छ ।

‘सेक्युर्ड क्रेडिट कार्ड’ भन्नाले क्रेडिट हिस्ट्री नहुनेलाई क्रेडिट कार्डबाट क्रेडिट बनाउनको लागि जति रकमको क्रेडिट चाहिएको हो । सोही रकम बराबर डिपोजिट राखेर बैङ्कले क्रेडिटबाट चल्ने बानी पार्नको लागि दिइने कार्ड हो । जुन निश्चित महिनापछि कार्ड होल्डरले समयमै आफूले खर्च गरेको रकम तिर्दै गएपछि र सो व्यक्तिले खर्च गरेको पैसा तिर्छ भन्ने विश्वास भएपछि पहिले डिपोजिट राखेको पैसा फिर्ता दिँदै रेगुलर क्रेडिट कार्ड दिन्छ । अमेरिकी बैंकहरुको यो नियमित शैली हो ।

यस संवाददातासँग कुरा गरिरहन्दा स्मृति उपाध्यायको भनाई थियो, ‘चेकमा काम गर्न ‘अन क्याम्पस जब’ बाहेक अन्यत्र पाइँदैन । आफ्नो बैङ्क एकाउन्टमा निरन्तर पैसा आउने स्रोत नभएसम्म बैङ्कले रेगुलर क्रेडिट कार्ड पत्याउँदैन । कार्डबाट खर्चिएकोे रकम एकमुष्ट तिर्न सक्यो भने क्रेडिट हिस्ट्री स्ट्रङ हुने हो, तर तिरन्तर तलब आउने काम नभएसम्म क्रेडिट कार्डबाट खर्च गरेको रकम एकमुष्ट तिर्न सकिँदैन । अनि क्रेडिट स्कोर माथि नबढेपछि अन्य सुविधाहरू पनि पाइ“दैन ।

यसले गर्दा अमेरिका प्रवेश गर्ने नयाँ व्यक्तिलाई नेपाली दाजुभाइहरूले नै मज्जासँग ठगिरहेको पाइन्छ । कसरी भने, एउटा अर्पाटमेन्टको मासिक भाडा १५ सय छ, भने एउटा कोठामा तीनजना राखेर प्रत्येकस“ग ५ सय डलर लिएर ठग्ने गरिएको छ ।

उपाध्यायको भन्छिन, ‘यति मात्रै कहाँ होर, राम्रो क्रेडिट नहुँदा केही किनमेल गर्नुपर्यो भने पनि महङ्गो ब्याज तिर्नुपर्छ । अर्कोतर्फ गाडी किस्तामा लिईदा क्रेडिट स्कोर राम्रो नभएको भन्दै ऋणको ब्याजदर तथा बिमाको शुल्क पनि महङ्गो गर्ने चलन छ ।’

रियलस्टेट ब्रोकरहरुका अनुसार न्यूर्योकमा १५ सय मासिक भाडा रहेको अर्पाटमेन्ट लिन वार्षिक आम्दानी झन्डै ६० हजार हाराहारीको हुनुपर्छ, त्यो पनि व्यक्तिले वार्षिक ट्याक्समा काम गरेर आयकर विभागबाट प्रमाणित भएको कागज चाहिन्छ । यो भनेको मासिक कम्तीमा ५ हजार डलर आम्दानी हुने र त्यसबापत कर तिरेको प्रमाण समेत पाउने आम्दानीको स्रोत हुनुपर्छ । अर्पाटमेन्ट लिनको लागि न्युयोर्कमा न्यूनतम ७३० अङ्कको हाराहारीमा क्रिकेट स्कोर हुनुपर्छ भने ७३० भन्दा माथि क्रेडिट स्कोर भएकाले शून्य प्रतिशत डाउन पेमेन्टमा गाडीहरू किन्न पाउ“छन् ।

माथिको उदाहरण त न्यु योर्क सहरको मात्रै भयो, अमेरिकामा रहेका विभिन्न राज्यैपिच्छे अर्पाटमेन्ट तथा गाडी लिनको लागि आम्दानीको स्रोत र क्रेडिट स्कोर सीमा तोकिएको छ । नेपाल अमेरिकी चेम्बर अफ कमर्सका कार्यवाहक अध्यक्ष सानुवावु सिलवाल भन्नुहुन्छ, ‘अमेरिकामा अर्पाटमेन्ट वा कार लिई“दाको कुरा त परै जाओस्, एउटा नयाँ मोबाइल किस्तामा लिइदे“दा पनि लिने व्यक्तिले समयमा नै तिरिदिएन र लेट फी (विलम्ब शुल्क) तिर्नुपर्यो भने ‘को–साइनर’ (ग्यारेन्टी) बस्ने व्यक्तिको क्रेडिट स्कोर ध्वस्त हुन्छ । त्यसैले यहाँ“ मान्छेहरू कोसाइनर बसेर अर्पाटमेन्ट वा गाडी लिइदिन पछि हट्छन ।

अझै, यहाँ अपार्टमेन्ट भाडामा दिँदा घरबेटीहरु आम्दानीको स्रोत र उसले तिर्न सक्ने हैसियत नहेरीकन अर्पाटमेन्ट भाडामा दिँदै दिन्नन् । घरभाडामा दिइएपछि लिने व्यक्तिले मासिक रूपमा तिरेन भने पनि त्यस्सै घरबाट निकाल्न पाइन्न । यसका लागि अदालती प्रक्रियामा नै जानुपर्छ । जसले गर्दा रेन्टल अर्पाटमेन्ट व्यवस्थापनले अनावश्यक खर्च हुने सम्भावनाबाट जोगिन पनि सबै कुरा हेर्ने गर्छन् ।

सिलवाल भन्छन्, ‘भर्खर नेपालबाट आएका र यहाँ बस्दै आएकाहरुलाई क्रेडिट कार्ड कसरी चलाउने, क्रेडिट कार्ड मार्फत आफूले खर्च गरेको रकम एकमुष्ट तिर्दा कसरी स्कोर बढ्छ भन्ने विषयमा सचेतना जगाउन जरुरी छ ।’

सिलवालका अनुसार एकभन्दा बढी क्रेडिट कार्डको लागि तत्काल आवेदन दिँदा पनि क्रेडिट स्कोरमा असर पर्छ । कार्डबाट खर्चिएको रकम सधैँ मिनिमम तिर्दा र ढिलो तिरेमा स्कोरमा प्रतिकूल असर पर्छ भन्नेसम्म कत्तिपय नेपालीलाई जानकारी छैन । अझै क्यासमा काम गर्ने र कमाएको भन्दा कम रकमको टयाक्स फाइल गर्नेको आम्दानी कम देखिने गरेकाले झनै समस्या निम्त्याउ“छ ।

नेपालमा जति पढे पनि यहाँ अङ्ग्रेजी भाषाको समस्या हुने र अमेरिकी डिग्री नहुनुका कारणले पनि ग्रिनकार्ड भएका नेपालीहरूले प्रतिघण्टा धेरै रकम आउने काम पाउँदैनन् । अर्कोतर्फ अमेरिकामा हायर एण्ड फायरको नीति रहेकाले कसको कत्ति बेला जागिर जान्छ भन्ने पनि थाहा हुन्न । अनि नेपालबाट नेपालीहरू पर्याप्त वित्तीय सन्तुलन मिलाएर जान पनि जानिसकेका हुन्नन् । जसले गर्दा मासिक न्यूनतम रकम मात्र तिर्ने गर्छन् । जसबाट नेपालीहरूले धेरै समस्या भोगिरहेका छन् । यस्ता बिmषयमा वित्तीय सचेतना जनाउने कामहरू नेपाली संस्थाहरूले गनुपर्ने सिलवालको भनाइ थियो ।

अमेरिकामा घरवेटीले होस या नयाँ कार किन्दा कार बिक्रेताले होस् अर्थात् बैङ्कले नै किन नहोस् । सबैले मान्छे हेरेर भन्दा पनि उसको क्रेडिट हिस्ट्री हेरेर वित्तीय कारोबार गर्छन् । उक्त व्यक्तिले लिएको ऋण कतिको समयमै चुक्ता गर्छ, उसले क्रेडिट कार्डमार्फत अधिकतम खर्च गर्ने रकम कत्ति प्रतिशत खर्च गरेको छ ? एक वर्षको अवधिमा कत्ति वटा क्रेडिट कार्डको लागि आवेदन दिएको छ, त्यस आधारमा उक्त व्यक्तिको क्रेडिट हिस्ट्री बन्दै जान्छ । विभिन्न बैङ्कले आफ्ना ग्राहकको सूचना क्रेडिट ब्युरो मार्फत मासिक रूपमा पठाऊछन्, त्यही सूचना मार्फत व्यक्तिको क्रेडिट स्कोर हुने गर्छ । त्यो नै अमेरिकामा वित्तीय कारोबारको लागि व्यक्तिको विश्वसनीयता जाच्ने मुख्य मापदण्ड हो ।

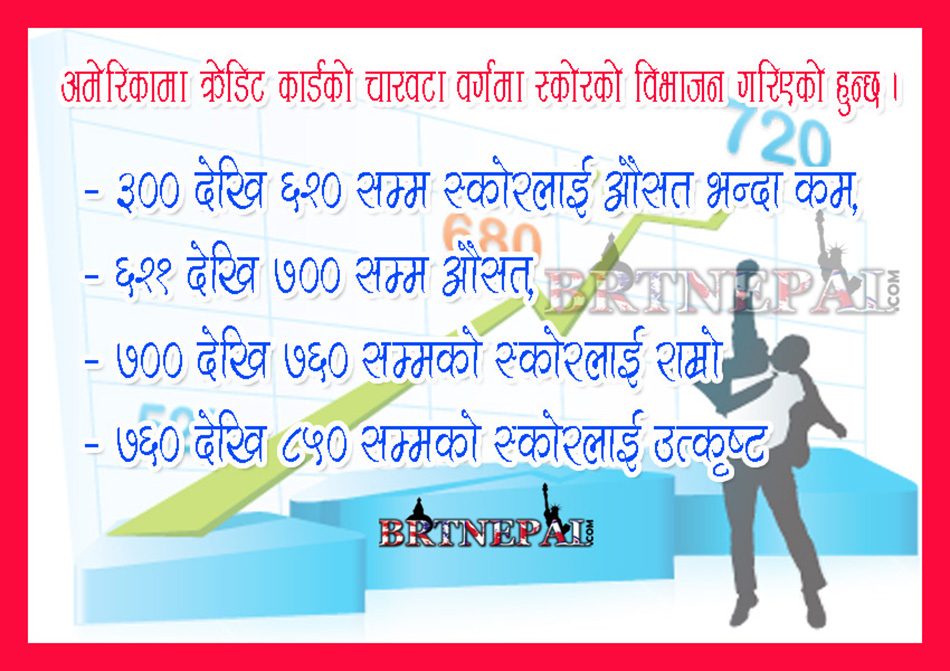

अमेरिकामा क्रेडिट कार्डको चारवटा वर्गमा स्कोरको विभाजन गरिएको हुन्छ । जस्तै:

– ३०० देखि ६२० सम्म स्कोरलाई औसत भन्दा कम,

– ६२१ देखि ७०० सम्म औसत,

– ७०० देखि ७६० सम्मको स्कोरलाई राम्रो

– ७६० देखि ८५० सम्मको स्कोरलाई उत्कृष्ट

अमेरिकामा उत्कृष्ट बैंकहरु, बैङ्क अफ अेमेरिका, चेज बैङ्क, क्यापिटल वन बैङ्क लगायतले ७ सय भन्दा माथिको स्कोर रहेका व्यक्तिलाई मात्रै क्रेडिट कार्डको लागि योग्य मान्दछन । यस्तै, क्रेडिट कार्ड कम्पनी अमेरिकन एक्सप्रेस, डिस्कभर क्रेडिट कार्ड लगायतका सेवा प्रदायकहरुले भने औसत स्कोर रहेकाहरुलाई पनि क्रेडिट कार्डको लागि अफर गर्ने गर्दछन् । ७ सय ६० भन्दा बढी क्रेडिट स्कोर हुनेहरुले जुनसुकै बैङ्कको क्रेडिट कार्ड अनलिमिटेडको लागि योग्य मानिन्छन ।

अमेरिकामा उत्कृष्ट बैंकहरु, बैङ्क अफ अेमेरिका, चेज बैङ्क, क्यापिटल वन बैङ्क लगायतले ७ सय भन्दा माथिको स्कोर रहेका व्यक्तिलाई मात्रै क्रेडिट कार्डको लागि योग्य मान्दछन । यस्तै, क्रेडिट कार्ड कम्पनी अमेरिकन एक्सप्रेस, डिस्कभर क्रेडिट कार्ड लगायतका सेवा प्रदायकहरुले भने औसत स्कोर रहेकाहरुलाई पनि क्रेडिट कार्डको लागि अफर गर्ने गर्दछन् । ७ सय ६० भन्दा बढी क्रेडिट स्कोर हुनेहरुले जुनसुकै बैङ्कको क्रेडिट कार्ड अनलिमिटेडको लागि योग्य मानिन्छन ।

अर्कोतर्फ क्रेडिट स्कोरको मापन गर्न भने विभिन्न बैंकहरुले आफ्नो अनुकूल क्रेडिट ब्यूरो मार्फत क्रेडिट स्कोर मापन गर्छन् । नियम पुर्याएर खर्च गरिएको, खर्च गरेको रकमको भुक्तानी लगायतका वित्तीय अनुशाशनको मूल्याङ्कनबाट नै क्रेडिट स्कोर बढ्दै जाने हो । तर, धेरैजसो नेपालीहरू जनानेर वा जानेर पनि हेलचेक्राइ गरेर क्रेडिट स्कोर बढाउन सकिरहेका हुन्नन । जसका कारण उनीहरूले माथि एल्लेखित पात्रहरुकाझैं समस्या भोगिरहनु परेको छ । (रि पोस्ट)